据了解,9月16日,美的与万科集团达成战略合作关系,双方将在智能家居、楼宇科技、物流仓储、长租公寓等领域开展合作。

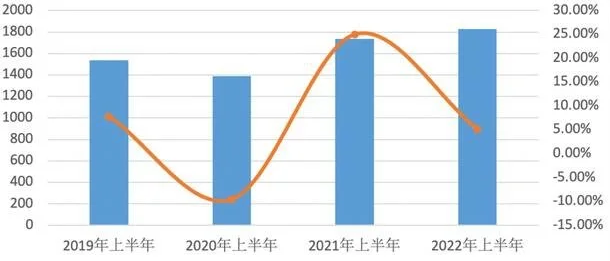

智能家居、楼宇科技分别为美的集团C端、B端业务。据中报数据显示,2022年上半年,美的集团实现营收1826.61亿元、归母净利润为159.95亿元,同比增幅5.09%、6.57%。其中,智能家居贡献收入1259亿元,同比增3.48%;楼宇科技贡献营收122亿元,同比增长33.09%。

而公司To C业务增速放缓,与行业需求疲软有关。据券商数据分析,8月受高温天气及低基数等影响,空调需求增势较好,但冰箱、洗衣机表现仍平淡。接下来几个月家电需求能否恢复,或决定公司业绩“基石”智能家居全年业绩表现。

此外,上半年,公司B端业务中,工业技术、数字化创新收入增速虽均为“双位数”,但相比2021年而言,增长均有所放缓。同时,受芯片短缺、物流受阻等影响,机器人与自动化业务收入增速仅为2.15%。To B业务合计收入比仍为20%以上,不能撑起公司业绩大旗。

针对收入增速放缓、楼宇科技中的热泵业绩贡献以及下半年盈利展望等,《投资时报》研究员电邮沟通提纲至公司相关部门,但截至发稿尚未收到回复。

C端业务营收增速放缓

美的集团早已不仅是大众传统认知中的白电龙头,而是一家覆盖智能家居事业群、工业技术事业群、楼宇科技事业部、机器人与自动化事业部和数字化创新业务五大业务板块的全球化科技集团。智能家居是公司的C端业务,其余则为B端业务。

据中报数据显示,2022年上半年,公司智能家居业务贡献收入1259亿元,同比增长3.48%,相较于2021年同比增长13%,增速已明显放缓。不过,公司旗下的高端品牌COLMO同比增幅150%至40亿元,东芝国内市场全渠道销售超11亿元,同比增幅超110%,表现亮眼。

C端业务整体收入增速放缓,离不开行业需求疲软的背景。根据渤海证券研报,由于经济增速放缓、消费信心减弱,且受疫情多点散发影响,上半年家电行业实现营收6629.17亿元,同比增长4.58%。二季度收入增速虽环比增加“低双位数”,但同比增速仅为1.89%。

细分子行业中,上半年白电板块的收入增速略高于厨电、小家电,却远低于照明电工及其他板块的营收增速,仅为6.72%,而后者增速近30%。

且从兴业证券对8月AVC(奥维云网)数据分析中,不难发现,受高温天气、低基数以及低库存影响,当月空调需求增长较好,线上表现优于线下,但冰箱与洗衣机仍表现平淡。其中,产品降价促销下,美的线上空调销额、销量同比增长约94%、119%,增速大超格力、海尔;但两家空调的线上销额、销量市占率差距并未拉开,格力约28%、22%,美的约25%、24%。

此外,该月美的线上、线下冰箱的销额均同比大降;洗衣机不仅“双线”(即线上、线下渠道)承压,线下渠道的销额同比降幅更是达约57%。目前,仍为公司业绩基石的智能家居业务,能否撑起下半年营收增长大旗,还需进一步观察。

美的集团2018年上半年至2022年上半年营收及同比增速(亿元、%)

B端业务业绩表现不一

公司的B端业务虽多点开花,但业绩表现不一。

2022年上半年,表现最为亮眼的是楼宇科技、数字化创新业务,分别同比增长33.09%、42.37%至122亿元、52亿元;工业技术、机器人与自动化业务则同比上升13.26%、2.15%至121亿元、122亿元。粗略计算,上述业务合计417亿元收入,收入比22.83%,占比较2021年略微提升,但仍不能撑起业绩大旗。

国海证券认为,楼宇科技、数字化创新业务的增长,主要得益于公司在To B市场销售规模及品牌力的扩大。华安证券、浙商证券等则突出中央空调、热泵对楼宇科技业务的贡献。根据产业在线数据,2022年上半年,美的中央空调出货额市占率为16.78%,位列行业第一;热泵产品的出口额则同比增长超2倍,出口规模位列国内第一。

梳理资料,《投资时报》研究员注意到,欧洲是热泵主要出口地区,由于地缘冲突导致能源危机,再叠加政策补贴,热泵采暖经济性凸显。且有券商认为,减碳需求、能源消费转型升级下,采暖热泵也具有中长期景气度。

中信证券预测,2030年欧洲市场的热泵销量可达1300万台,2022年至2030年复合年均增长率为22%;并指出,采暖热泵与空调技术同源性强,白电巨头在空调时代已积累丰富经验,该领域优势显著。但美的集团未来热泵出口规模能否保持高增,下半年收入贡献如何,还需关注。

工业技术方面,上半年公司家用空调压缩机全球市占率升至44%;收购武汉天腾动力科技有限公司,切入两轮出行领域;新能源车核心部件定点多家客户,目前累计出货量逾3.6万台。不过,智能微电网、储能等领域合计订单超亿元,还未形成规模。机器人与自动化业务收入增速大幅放缓,或与芯片短缺、物流受阻等有关。

盈利改善有限

事实上,家电企业向B端业务发力的不止美的集团。

2022年上半年,格力电器(000651.SZ)B端业务表现也不俗。该公司的工业制品、智能装备、绿色能源依次贡献营收28.88亿元、2.0亿元、19.26亿元,除了智能装备同比增速仅为2.40%,另两项业务增速57.79%、131.57%。公司通过收购切入制冷元器件板块,新能源领域探索多条锂电池技术路线与储能业务,精密模具方面则为日韩等车灯企业提供相关产品。

海尔智家(600690.SH)则在产品高端化持续发力,借助于高端品牌与全球协同驱动营收提升。但需注意的是,2022年上半年,格力电器上述B端业务合计收入占比并不高,尚不到6个百分点。

从盈利能力来看,美的集团优势也不突出。2022年上半年,美的集团实现归母净利润159.95亿元,同比增速为6.57%;格力电器为114.66亿元,同比增幅21.25%;海尔智家为79.49亿元,同比增长15.89%。从利润增长来看,美的集团垫底。

而三家公司的归母净利率依次为8.76%、11.97%、6.52%,美的集团虽略高于海尔智家,但低于格力电器逾3个百分点。

梳理多家券商对公司盈利预测,2022年公司毛利率主要介于22.90%—24.2%,净利率则介于8.5%—9%之间。数据来看,盈利改善幅度不大。而信达证券认为,美的集团正处于转型关键节点,消费需求不振背景下,公司通过产品结构调整、全球品牌拓展,保障C端业务稳定增长,从而为转型B端业务提供基本盘。

- 上一篇: 追觅科技联手思必驰,为消费者打造更智能的居家环境2022-09-23

- 下一篇: 云知声W10智能家居控屏,为消费者带来更高品质生活2022-09-23

- · 美的中央空调全屋智慧解决方案,重新定义人与家的关系!

- · 美的全屋智慧空气解决方案,开启了“空气主动思考”新时代

- · 美的大嵌冰箱:精美设计,打造高端品质生活

- · 美的小家电服务再升级,为行业树立品质新标杆!

- · 美的携手DeepSeek,引领AI家电新潮流!

- · 智能家居控制面板怎么用?使用方法详解

- · 智能家居控制面板怎么选?这些选购方法要知道!

- · 智能家居控制面板怎么设置?这些设置步骤要知道!

- · 智能家居控制面板怎么开启?这些步骤要知道!

- · 智能家居控制面板怎么保养?智能家居控制面板保养指南